動画公開日:2024-03-22 17:11:34

【補足説明】

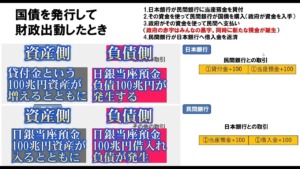

0:24ここでいう「お金」とは具体的に言えば「マネタリベース」のこと。

マネタリーベースとは日本銀行の発行したお金で、現金と、政府や金融機関が日本銀

行に保有する預金(日銀当座預金)の合計です。日本銀行は金融機関から国債などを購

入し、その代金としてマネタリ―ベースを供給します。

これに対し金融機関などから我々一般国民に供給されるお金を「マネーストック」と

いいます。おもに現金と銀行預金がこれにあたります。

日本銀行が金融機関から国債やETFなどをじゃんじゃん購入しマネタリ―ベースをじ

ゃぶじゃぶ発行すれば、マネーストックが増え、物価や賃金が上昇して景気がよくな

るだろというのが、異次元緩和の基本的な考え方です。

1:26長期金利とは、「金融機関が1年以上のお金を貸し出す際に適用する金利」のこと

(SMBC日興証券)。その代表格が10年物国債の利回りです。

それにしても国債の利回りがマイナスとはどういうことでしょうか?

例えば額面が1万円の国債を1.2万円で購入する場合です。満期まで持っている

と2000円の損となり(利息は省略)、マイナスの利回りになるのです。

企業があまりお金を借りてくれないので、金融機関はマイナス金利開始後、きそって

国債を購入しました。

その結果、国債価格が高騰=利回り低下となり、マイナスとなったのです。

ではなぜそんなクソみたいな国債を金融機関は購入するのでしょうか?

それは、どんなクソ国債でも日銀が高値で買い取ってくれるという確信があったから

です。

しかし10年物国債の利回りは住宅ローンなどの貸出金利を決める際の重要な指標とな

ります。これがマイナスになると貸出金利が低下し、利息収入で食っている金融機関

の収益を圧迫します。金融機関からすれば「やってらんねぇ~」となるわけです。

4:28イールドカーブとは「債権の利回り(金利)と償還期間との相関性を示したグラフ

で、横軸に償還までの期間、縦軸に利回りを用いた曲線グラフ」のこと(「大和証

券」)。

通常は償還までの期間が長いほど利回りが高くなり、曲線は右上がりとなります。

アメリカの金利上昇によって円安が極度に加速すると、いずれ日銀は金融緩和策を修

正するのではないかという見方が広まりました。もし金融緩和を修正すると、日銀に

よる国債購入が減少・停止して国債価格が下落するおそれがあります。それを見越し

て海外の投資家が国債の空売りを仕掛けるケースも出てきて長期金利が上昇しまし

た。

これに対し日銀は連日指値オペという荒業で根こそぎ買い取り、強引に長期金利を

0.25%以内に抑え込みました。空売りをした投資家は大損を食らって退散しました

が、一方で10年物国債の利回りが8年や9年物より低くなるというイレギュラーな形

になりました。

これがイールドカーブの「ゆがみ」です。

国債のイールドカーブは債券投資で重要視される指標のひとつとされているため、イ

ールドカーブがイレギュラーな形になると、社債の発行に支障がでるなどの弊害があ

らわれるようです。

そこでイールドカーブを正常な右上がりにするために長期金利の変動幅を拡大した、

というのが日銀の考えです。